Zusätzliche Altersvorsorge ist heute also wichtiger denn je. Daran zweifelt niemand mehr, wenn er sich die Situation der gesetzlichen Rentenversicherung vor Augen führt. Die Probleme der gesetzlichen Rentenversicherung werden viel diskutiert und es ist hinlänglich bekannt, dass die staatliche Absicherung bei Weitem nicht ausreicht, um im Ruhestand den gewohnten Lebensstandard halten zu können.

Altersvorsorge: Sichern Sie Ihren Ruhestand finanziell ab

Was denken Sie ?

Wie viel Rente werden Sie einmal erhalten? Und was können Sie sich für die Summe monatlich leisten? Die Mehrheit der Bevölkerung schätzt die Höhe der späteren Rente zu hoch ein. Jeder Vierte sogar um mehr als 50%. Dabei liegen Wunschrente und Realität liegen meist weit auseinander.

Tatsächlich erhält statistisch gesehen jeder zweite Mann monatlich weniger als 1.050 € Rente. Bei Frauen sind es sogar weniger als 450 €. Auch die später zur Verfügung stehende Kaufkraft dieser Renten wird meist falsch eingeschätzt: Nur wenige denken an die Auswirkungen der Inflation.

Das deutsche Rentensystem: Drei Schichten zur individuellen Vorsorge

Das deutsche Rentensystem: Drei Schichten zur individuellen Vorsorge

Unser System der Altersvorsorge baut auf drei Schichten auf. Jede davon trägt ihren Teil zur Absicherung im Alter bei und wird unterschiedlich gefördert und steuerlich behandelt.

1. Schicht: Basisvorsorge

Gesetzliche Rentenversicherung, berufsständische Versorgungswerke, Basis-Rente

2. Schicht: Ergänzende erwerbsbasierende Zusatzvorsorge

Riester-Rente, betriebliche Altersversorgung (Direktversicherung, Pensionskasse, Pensionsfonds)

3. Schicht: Private Vorsorge

private Rentenversicherung, Kapitalversicherung

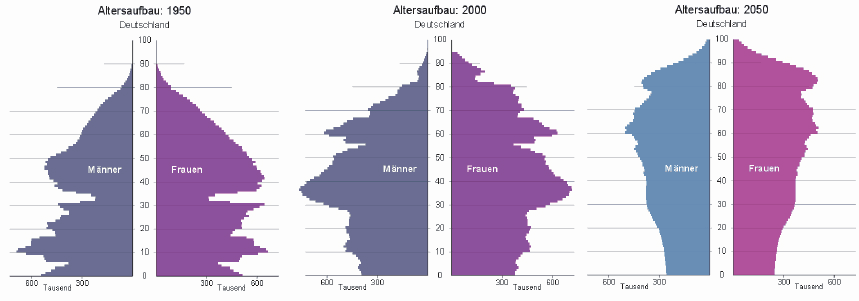

Der Generationenvertrag der Gesetzlichen Rentenversicherung

Niemand hat ihn eigenhändig unterzeichnet und dennoch gilt er für alle: Der Generationenvertrag der Gesetzlichen Rentenversicherung. Gemeint ist damit das Umlageverfahren, auf dem unser Rentensystem beruht. Vereinfacht kann man sagen: Die monatlichen Einnahmen der Rentenversicherung werden an die aktuelle Rentnergeneration ausgezahlt. So stützt und unterstützt die Generation, die im Berufsleben steht, die Generation, die sich im Ruhestand befindet. Das Prinzip funktioniert so lange gut, wie die Einnahmen der Rentenkasse nicht unter die monatlichen Auszahlungen sinken. Also mehr Beiträge durch sozialversicherungspflichtige Arbteitnehmer und Unternehmen in den „Rententopf“ eingezahlt werden, als Rentenbezieher Geld aus diesem Topf erhalten.

Warum funktioniert der Generationenvertrag langfristig nicht (mehr) ?

- Die Lebenserwartung steigt. Damit verlängert sich die Rentenbezugsdauer, wodurch die finanzielle Gesamtleistung je Rentner ebenfalls steigt.

- Die Geburtenrate sinkt. Es gibt immer weniger Neugeborene und folglich auch weniger Beitragszahler.

- Das Wirtschaftswachstum ist zu gering. Dadurch fließen der Gesetzlichen Rentenversicherung zu wenig Beiträge zu.

Schützen Sie sich vor der Rentenlücke

Zusätzliche Absicherung ist unverzichtbar

Zusätzliche Altersvorsorge ist heute also wichtiger denn je. Daran zweifelt niemand mehr, wenn er sich die Situation der gesetzlichen Rentenversicherung vor Augen führt.Die Probleme der gesetzlichen Rentenversicherung werden viel diskutiert und es ist hinlänglich bekannt, dass die staatliche Absicherung bei Weitem nicht ausreicht, um im Ruhestand den gewohnten Lebensstandard halten zu können.

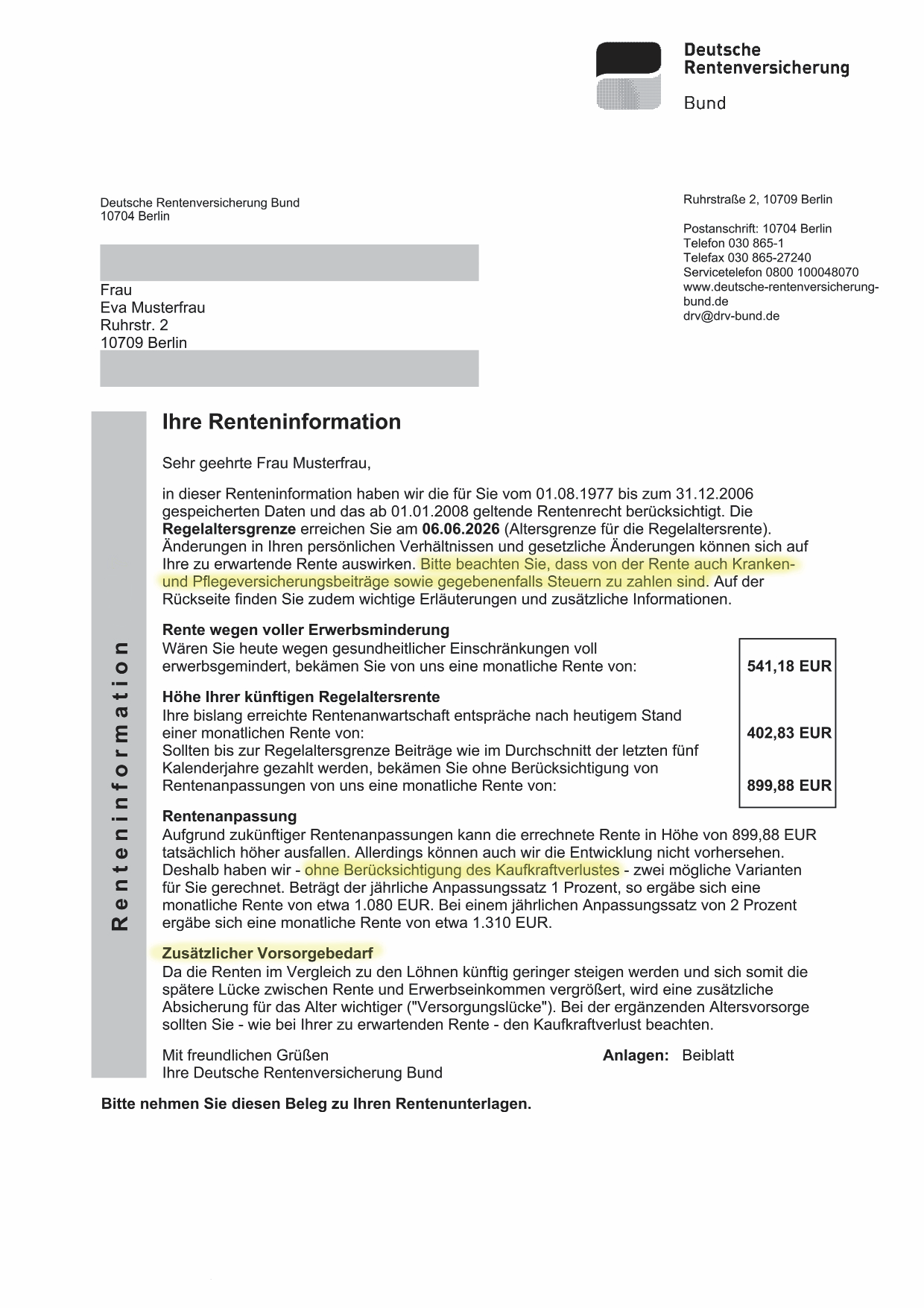

Jeder ist beim Thema Altersvorsorge selbst für seine Zukunft verantwortlich und darf sich nicht allein auf staatliche Fürsorge verlassen. Wie wichtig zusätzliche Vorsorge ist, verdeutlicht auch die Renteninformation, die Arbeitnehmer in regelmäßigen Abständen erhalten (siehe Abbildung links).

Die Deutsche Rentenversicherung rät darin ausdrücklich zur zusätzlichen privaten Altersvorsorge. Denn wer sich ausschließlich auf die gesetzliche Rente verlässt, muss sehen, wie er als Rentner „über die Runden kommt“. Eine einfache Musterberechnung verdeutlicht die Situation.

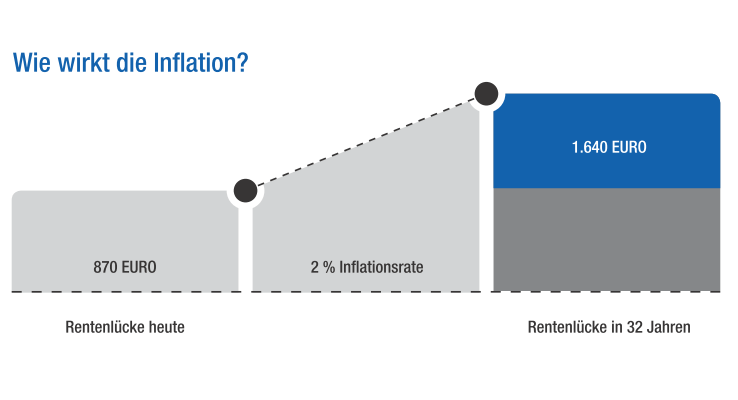

Rentenlücke und Inflation

Ein Angestellter mit einem Bruttoeinkommen von 3.500 € im Monat hat netto 2.058 € zur Verfügung. Geschätzt wird er etwa 1.188 € Rente netto erhalten. Die Haushaltskasse weist also einen monatlichen Fehlbetrag von 870 € auf. Durch die Inflation wird die Rentenlücke aber im Laufe der Zeit sogar noch größer.

Bei 2 % Inflationsrate pro Jahr beträgt die Lücke nach 32 Jahren bereits 1.640 €!

Gibt es Rezepte für eine unbeschwerte Zukunft?

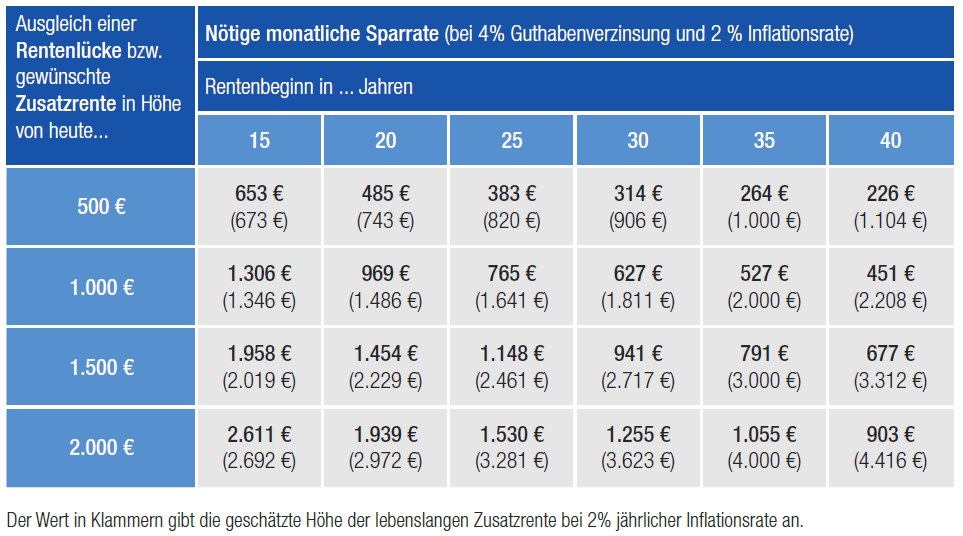

Das beste Rezept ist, sich möglichst schon in jungen Jahren um seine Altersvorsorge zu kümmern. Wer dieses Thema lange vor sich her schiebt, tut sich selber keinen Gefallen. Die Versorgungslücke wird jährlich größer. Wer sich schon mit 20 um seine Altersvorsorge kümmert, muss nur einen Bruchteil dessen sparen, was ein 40-Jähriger zurücklegen muss, um einmal die gleiche Zusatzrente zu beziehen (Stichwort: Zinseszinseffekt).

Lesebeispiel

Sie wollen eine Rentenlücke in Höhe von 500 € schließen bzw. eine Zusatzrente in dieser Höhe erhalten und gehen in 30 Jahren in Rente. Dafür müssen Sie monatlich 314 € sparen. Sie erhalten voraussichtlich eine Zusatzrente in Höhe von 906 €, was bei 2% jährlicher Inflationsrate einer heutigen Kaufkraft von 500 € entspricht. Seit Einführung der Unisex-Tarife Ende 2012 wird bei beiden Geschlechtern eine identische Kalkulation hinterlegt. Mann und Frau zahlen seither identische Prämien für die gewünschte Absicherung.

Mehr zu Thema – Ihr Angebot

Sie wünschen eine persönliche Beratung, weitere Informationen oder ein unverbindliches Angebot?

Möglichkeiten zusätzlicher Altersvorsorge

Private Rentenversicherung

Riester-Rente

Die Besonderheit bei der Riester-Rente ist die staatliche Förderung: Sie zahlen in Abhängigkeit von Ihrem Einkommen einen bestimmten Betrag ein und der Staat beteiligt sich über Zulagen (Grundzulage, Kinderzulage) an Ihrem Riester-Vertrag.

Basis-Rente

Eine weitere staatlich geförderte Form der Altersvorsorge ist die Basis-Rente, auch „Rürup“-Rente genannt. Die Vorteile sind die steuerliche Absetzbarkeit der Beiträge, sowie die Möglichkeit flexibler Zuzahlungen.

Betriebliche Vorsorgemöglichkeiten :

Über den Arbeitgeber besteht ebenfalls die Möglichkeit private Vorsorge zu betreiben.

Direktversicherung

Die am meisten verbreitete Form der betrieblichen Vorsorge ist die Direktversicherung. Dabei schließt der Arbeitgeber als Versicherungsnehmer für seinen Mitarbeiter einen Versicherungsvertrag ab. Die Finanzierung dieses Vertrages erfolgt entweder durch eine Entgeltumwandlung oder durch Beiträge des Arbeitgebers. Aber auch andere Formen sind in Abstimmung mit dem Arbeitgeber möglich.

Mehr Information

Unterstützungskasse

Eine Unterstützungskasse ist eine rechtlich selbstständige Versorgungseinrichtung. Sie dient einzig und allein der Erbringung von betrieblichen Altersvorsorgeleistungen. Die Unterstützungskasse schließt zur Sicherung der Versorgungsleistungen Rückdeckungsversicherungen ab. Die zugesagten Leistungen der Unterstützungskasse und der Leistungsumfang der Rückdeckungsversicherung sind stets gleich hoch, so dass zu keinem Zeitpunkt eine Finanzierungslücke besteht.

Informationsunterlagen und Produktvideos

Hier finden Sie Informationsunterlagen zum herunterladen oder anschauen.

Informationsunterlagen zum Herunterladen

Hier können Sie Informationsunterlagen im gängigen PDF-Format auf Ihren Rechner laden. Sollten Sie keinen PDF Reader besitzen, können Sie ihn hier herunterladen.

Sie benötigen Hilfe?

Sie konnten Ihre Produkte oder Informationen nicht finden? Sie wünschen eine persönliche Beratung oder weitere Informationen?