Bei einer Direktversicherung handelt es sich im Prinzip um eine normale Rentenversicherung. Dabei sind Sie als Arbeitgeber der Versicherungsnehmer und Ihr Mitarbeiter ist als versicherte Person bezugsberechtigt. Man unterscheidet bei der Direktversicherung zwei Finanzierungsarten: Arbeitnehmer- oder arbeitgeberfinanzierte Direktversicherung.

Zeigen Sie soziale Verantwortung

Zusätzliche Altersvorsorge macht nicht nur Sinn, sondern ist für Ihre Arbeitnehmer existenziell wichtig!  Seit Jahren steht fest: Die gesetzliche Rente reicht nicht. Zurückzuführen ist dies in erster Linie auf den demographischen Wandel. Wir werden immer älter, d.h. die Phase des Rentenbezugs wird immer länger. Gleichzeitig geht die Geburtenrate zurück. Folglich zahlen immer weniger Arbeitnehmer in die Gesetzliche Rentenversicherung (GRV) ein. Daher funktioniert der sog. „Generationenvertrag“ nicht mehr. Haben früher drei Einzahler die Rente eines Rentners finanziert, finanzieren heute diese drei Einzahler bereits zwei Rentner. Das Ergebnis: Die gesetzliche Rente wird immer geringer und die Versorgungslücke der Bürger damit immer größer. Wer im Rentenalter seinen gewohnten Lebensstandard halten will, muss zusätzlich vorsorgen – und das möglichst frühzeitig! Es gibt eine Vielzahl von Möglichkeiten, für den Ruhestand vorzusorgen – von einer klassischen Rentenversicherung über Riester bis Rürup, etc.Eine für Arbeitnehmer gut geeignete Variante der zusätzlichen Vorsorge ist die betriebliche Altersvorsorge (bAV). Sie bietet sowohl Arbeitnehmern als auch Arbeitgebern einige Vorteile. Man unterscheidet dabei verschiedene Durchführungswege. Es gibt z. B. Pensions- und Unterstützungskassen sowie die Direktversicherung. Letztere ist weit verbreitet und bietet viele Vorzüge.

Seit Jahren steht fest: Die gesetzliche Rente reicht nicht. Zurückzuführen ist dies in erster Linie auf den demographischen Wandel. Wir werden immer älter, d.h. die Phase des Rentenbezugs wird immer länger. Gleichzeitig geht die Geburtenrate zurück. Folglich zahlen immer weniger Arbeitnehmer in die Gesetzliche Rentenversicherung (GRV) ein. Daher funktioniert der sog. „Generationenvertrag“ nicht mehr. Haben früher drei Einzahler die Rente eines Rentners finanziert, finanzieren heute diese drei Einzahler bereits zwei Rentner. Das Ergebnis: Die gesetzliche Rente wird immer geringer und die Versorgungslücke der Bürger damit immer größer. Wer im Rentenalter seinen gewohnten Lebensstandard halten will, muss zusätzlich vorsorgen – und das möglichst frühzeitig! Es gibt eine Vielzahl von Möglichkeiten, für den Ruhestand vorzusorgen – von einer klassischen Rentenversicherung über Riester bis Rürup, etc.Eine für Arbeitnehmer gut geeignete Variante der zusätzlichen Vorsorge ist die betriebliche Altersvorsorge (bAV). Sie bietet sowohl Arbeitnehmern als auch Arbeitgebern einige Vorteile. Man unterscheidet dabei verschiedene Durchführungswege. Es gibt z. B. Pensions- und Unterstützungskassen sowie die Direktversicherung. Letztere ist weit verbreitet und bietet viele Vorzüge.

Was ist eine Direktversicherung?

Bei einer Direktversicherung handelt es sich im Prinzip um eine normale Rentenversicherung. Dabei sind Sie als Arbeitgeber der Versicherungsnehmer und Ihr Mitarbeiter ist als versicherte Person bezugsberechtigt. Man unterscheidet bei der Direktversicherung zwei Finanzierungsarten: Arbeitnehmer- oder arbeitgeberfinanzierte Direktversicherung.

Wie funktioniert eine Direktversicherung ?

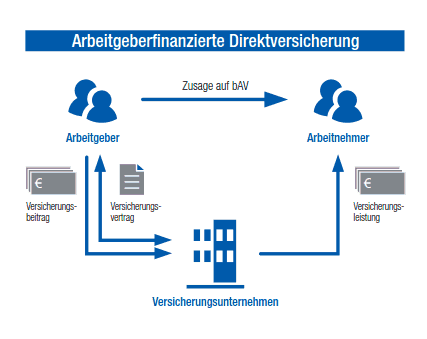

Arbeitgeberfinanzierte Direktversicherung

Bei einer arbeitgeberfinanzierten Direktversicherung bestimmen Sie, ob und wie viel Sie in eine betriebliche Altersvorsorge für Ihre Mitarbeiter einzahlen wollen. Die eingezahlten Beiträge sind Betriebsausgaben und reduzieren somit die Steuerlast Ihres Unternehmens. Auch Mischformen sind möglich.

Sie können sich als Arbeitgeber an der betrieblichen Altersvorsorge beteiligen, indem Sie einen Zuschuss in die Direktversicherung des Mitarbeiters fließen lassen.

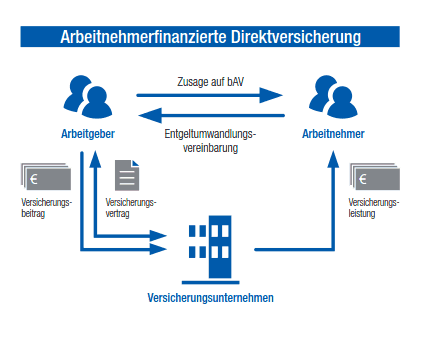

Arbeitnehmerfinanzierte Direktversicherung

Arbeitnehmerfinanzierte Direktversicherung Der Arbeitgeber erteilt eine Zusage und trifft mit dem Mitarbeiter eine Entgeltumwandlungsvereinbarung. Der Arbeitgeber schließt daraufhin eine Direktversicherung ab. Er kann dies bei seinem bevorzugten Versicherungsunternehmen tun, oder er überlässt dem Mitarbeiter die Wahl der Gesellschaft.

Der Arbeitgeber ist Versicherungsnehmer und führt die Beiträge ab, daher spricht man von Entgeltumwandlung. Versicherte Person ist der jeweilige Arbeitnehmer, bei dem von Beginn an das Bezugsrecht liegt. Die Beiträge werden aus dem Bruttoentgelt des Arbeitnehmers abgeführt.

Für den Arbeitgeber entstehen keine zusätzlichen Kosten – es können sogar Sozialversicherungsbeiträge und Steuern eingespart werden!

Steuerliche Behandlung beim Arbeitgeber

Eine Direktversicherung zählt nicht zum Betriebsvermögen. Der Wert der Versicherung muss deshalb nicht in der Bilanz aktiviert werden.

Die Beiträge zur Direktversicherung bleiben bis zur Höhe von 4 % der Beitragsbemessungsgrenze zur GRV sozialversicherungsfrei (2025: 322 Euro monatlich). Sowohl Arbeitgeber als auch Arbeitnehmer sparen Sozialversicherungsbeiträge.

Tipp: Erhöhen Sie die künftige Rente Ihrer Mitarbeiter, indem Sie z. B. einmal im Jahr die eingesparten Sozialversicherungsbeiträge als Sonderzahlung in die Direktversicherung einzahlen. Bei Rentenbezug ergeben sich ebenfalls keine steuerrechtlichen Auswirkungen. Die Leistung erhält der künftige Rentner direkt vom Versicherungsunternehmen.

GERINGVERDIENERFÖRDERUNG

Unterstützen Sie Ihre niedrigverdienenden Mitarbeiter – mit der Einrichtung einer arbeitgeberfinanzierten Betriebsrente können Sie für dieses Engagement 30 % staatliche Förderung erhalten. Die Einkommensgrenze wird künftig dynamisch angepasst und liegt bei 3 % der Beitragsbemessungsgrenze (2025: 2.898 Euro mtl.). Förderfähig ist ein Jahresbeitrag von bis zu 1.200 Euro für jeden Mitarbeiter. Bis zu dieser Summe bekommen Sie 30 % des Beitrags zusätzlich zur steuerlichen Absetzbarkeit über die Lohnsteuerverrechnung erstattet.

Steuerliche Behandlung beim Arbeitnehmer

Die Beiträge zu einer Direktversicherung werden staatlich gefördert (§3 Nr. 63 EStG). Dazu müssen sie aus einem ersten Dienstverhältnis stammen. Es muss also Lohnsteuerklasse I bis V vorliegen.

Die Beiträge bleiben dann bis zu 8 % der Beitragsbemessungsgrenze für die gesetzliche Rentenversicherung steuerfrei (die ersten 4 % sind steuer- und sozialabgabenfrei (2025: 322 Euro monatlich), die nächsten 4 % sind nur steuerfrei).

Die spätere Rentenzahlung unterliegt der nachgelagerten Besteuerung (§ 22 Nr. 5 EStG). Auch bei der Ermittlung des Krankenversicherungsbeitrags in der gesetzlichen Krankenversicherung werden die

Rentenzahlungen aus der betrieblichen Altersvorsorge angerechnet.

Die Steuerbelastung als Rentner ist meist geringer als in der Erwerbsphase. Daher wirkt sich die nachgelagerte Besteuerung in der Regel positiv aus.

Warum ist die betriebliche Altersvorsorge interessant?

Rechtsanspruch erfüllt

Als Arbeitgeber sind Sie dazu verpflichtet, Ihren Arbeitnehmern eine betriebliche Altersvorsorge zu ermöglichen.

Flexible Produktauswahl

Sie bzw. Ihr Mitarbeiter können aus einer Vielzahl von Direktversicherungstarifen auswählen – von klassischer Kapitalanlage bis Anlage in Fonds.

Mittel zur Mitarbeitergewinnung

Bei der Personalgewinnung kann eine gute betriebliche Altersvorsorge eine wichtige Rolle spielen. Oftmals beeinflusst ein interessantes Vorsorgepaket die Entscheidung der Wunschkandidaten mehr, als z. B. ein Firmenwagen. Mit einer durchdachten betrieblichen Altersvorsorge machen Sie Ihr Unternehmen fit für den „War for Talents“.

Zuschusspflicht

Ab 2019 müssen für neu abgeschlossene, durch Gehaltsumwandlung finanzierte bAV-Verträge 15% des umgewandelten Sparbetrags als Arbeitgeberzuschuss einbezahlt werden.

Für bereits bestehenden Verträge, die vor 2019 abgeschlossen wurden, gilt diese neue Zuschusspflicht ab 2022. Bestehende Versorgungszusagen, die einen Arbeitgeberzuschuss zur bAV bereits vorsehen, erfüllen diese Neuverpflichtung zum Zuschuss nach dem Betriebsrentenstärkungsgesetz nicht automatisch. Dies raten wir immer zu prüfen!

Gut für Image, Motivation und Mitarbeiterbindung

Arbeitgeber, die Ihre Mitarbeiter zu einer zusätzlichen Altersvorsorge anregen und diese vielleicht sogar durch Zuschüsse dabei unterstützen, zeigen soziale Verantwortung. Das wirkt sich positiv auf das Image aus, erhöht die Bindung an das Unternehmen und steigert die Motivation.

Bilanzneutral und gut kalkulierbar

Eine Direktversicherung verhält sich bilanzneutral. Sie muss nicht in der Bilanz aktiviert werden. Im Gegensatz zu anderen Durchführungswegen werden auch keine Beiträge für den Pensionssicherungsverein fällig.

Für wen ist eine betriebliche Altersvorsorge interessant?

Die betriebliche Altersvorsorge ist im Prinzip für jeden Mitarbeiter interessant, nicht nur für „Besserverdiener“. Auch Auszubildende und geringfügig Beschäftigte haben mit der betrieblichen Altersvorsorge eine ausgezeichnete Möglichkeit, die Rente aufzubessern.

Umwandlung Vermögenswirksame Leistungen

Vermögenswirksame Leistungen (VL) sind grundsätzlich steuer- und sozialversicherungspflichtig, denn sie sind Bestandteil des Lohns/Gehalts. Herkömmliche VL (Bausparen, Fondssparen, Banksparen etc.) belasten den Arbeitnehmer mit Steuern und Sozialabgaben.

Besser: Umwandlung der VL-Beiträge in eine Beitragszahlung zur bAV. Die Arbeitnehmer sparen dadurch Steuern und Sozialversicherungsbeiträge, was wiederum das Nettogehalt erhöht.

Der Anteil an Sozialabgaben, den Sie als Arbeitgeber sparen, führen Sie ab 2019 bzw. 2022 quasi kostenneutral als Arbeitgeberzuschuss den bAV-Verträgen Ihrer Mitarbeiter zu.

Tarifverträge

In vielen Branchen ist die betriebliche Altersvorsorge bereits in den Tarifverträgen geregelt. Sie sollten sich daher gegebenenfalls vorab informieren, ob auch für Ihr Unternehmen tarifvertragliche Regelungen gelten.

Minijobrente

Auch geringfügig Beschäftigte können mit Hilfe einer Direktversicherung vorsorgen, ohne Einbußen beim Gehalt. Durch die sog. Minijobrente hat diese Berufsgruppe die Möglichkeit, Vorsorge allein durch die Investition von Arbeitszeit aufzubauen. Einzige Voraussetzungen: Das Arbeitsverhältnis muss unbefristet sein und der Verdienst darf 450 € im Monat nicht überschreiten.

Mehr zu Thema – Ihr Angebot

Sie wünschen eine persönliche Beratung, weitere Informationen oder ein unverbindliches Angebot?

Zusammenfassung

Die Vorteile für Arbeitgeber auf einen Blick

- Rechtanspruch auf Entgeltumwandlung erfüllt

- Imageverbesserung

- Motivation und Mitarbeiterbindung

- Mittel zur Gewinnung qualifizierter Arbeitnehmer

- Steuer- und sozialabgabenmindernde Wirkung der Zuschüsse

- Sozialversicherungsbeiträge werden eingespart (ab 2022 nur noch reduziert möglich)

- Bilanzneutral und gut kalkulierbar

- Minimaler Verwaltungsaufwand

- Flexible Produktauswahl

- Übertragungsmöglichkeit bei Ausscheiden des Mitarbeiters

Die Vorteile für Arbeitnehmer auf einen Blick

- Der Staat beteiligt sich an Ihrer Altersvorsorge

-

Fördereffekt: Es fließt mehr in die Vorsorge, als Sie selbst aufwenden

-

Die Beiträge zur bAV sind teils steuer- und sozialabgabenfrei

-

Flexible Produktauswahl

-

Lebenslange Rente

-

Kapitalauszahlungen möglich

-

Übertragungsmöglichkeit bei Ausscheiden aus dem Unternehmen

-

Insolvenzschutz

-

Nach Unverfallbarkeit keine Anrechnung auf Bürgergeld während der Ansparphase

-

Sollten Sie in Ihrem Rentenbezug auf Sozialleistungen angewiesen sein, können Sie eine zusätzliche Altersrente bis zu einem Freibetrag von 50 % der Regelbedarfsstufe 1 nach SGB XII aus Altersvorsorgeverträgen zusätzlich beziehen, ohne dass diese von Ihrer Grundsicherung abgezogen werden

Informationsunterlagen und Produktvideos

Hier finden Sie Informationsunterlagen zum herunterladen oder anschauen.

Informationsunterlagen zum Herunterladen

Hier können Sie Informationsunterlagen im gängigen PDF-Format auf Ihren Rechner laden. Sollten Sie keinen PDF Reader besitzen, können Sie ihn hier herunterladen.

Sie benötigen Hilfe?

Sie konnten Ihre Produkte oder Informationen nicht finden? Sie wünschen eine persönliche Beratung oder weitere Informationen?